종합소득세의 납부

종합소득세의 납부음식점 사업자는 영업을 통해 얻은 소득금액에서 필요한 경비 등을 공제한 금액을 과세표준으로 하여 일정한 세율에 따른 소득세를 납부해야 합니다.

납세의무자

소득세는 국내에 주소를 두거나 183일 이상의 거소(居所)를 둔 개인(이하 “거주자”라 함)의 모든 소득에 대해 과세됩니다(

「소득세법」 제1조의2제1항제1호 및

제3조제1항 본문).

종합소득세는 거주자의 이자소득, 배당소득, 사업소득, 근로소득, 연금소득, 기타소득을 합한 것에 부과됩니다(

「소득세법」 제4조제1항제1호).

과세기간

소득세의 과세기간은 1월 1일부터 12월 31일까지 1년으로 합니다(

「소득세법」 제5조제1항).

복식부기의무자

소득세는 사업자가 스스로 본인의 소득을 계산하여 신고·납부하는 세금이므로, 간편장부대상 이외의 모든 사업자(국내사업장이 있거나

「소득세법」 제119조제3호에 따른 소득이 있는 비거주자를 포함)는 소득금액을 계산할 수 있도록 증빙서류 등을 갖춰 놓고 그 사업에 관한 모든 거래 사실이 객관적으로 파악될 수 있도록 복식부기에 따라 장부에 기록·관리해야 합니다(

「소득세법」 제160조제1항).

장부는 사업의 재산상태와 그 손익거래내용의 변동을 빠짐없이 이중으로 기록하여 계산하는 부기형식의 장부를 말합니다(

「소득세법 시행령」 제208조제1항).

간편장부대상자

해당 과세기간에 신규로 사업을 시작한 음식점 사업자

직전 과세기간의 수입금액이 1억 5천만원 미만인 음식점 사업자

매출액 등 수입에 관한 사항

경비지출에 관한 사항

사업용 유형자산 및 무형자산의 증감에 관한 사항

그 밖의 참고사항

※ 간편장부에 대한 자세한 내용은 「

간편장부 고시」(국세청 고시 제2024-19호, 2024. 7. 19. 발령·시행)에서 확인할 수 있습니다.

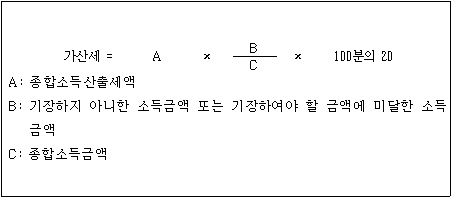

장부를 기장하지 않은 경우

사업자는 장부에 따라 과세기간의 소득금액을 계산하여 결손이 발생한 경우 10년간 소득금액에서 공제를 받을 수 있는데, 장부를 기장하지 않은 경우에는 결손금액이 발생하더라도 이를 인정받지 못할 수 있습니다(

「소득세법」 제45조제1항 참조).

"결손금"은 필요경비가 총수입금액을 초과하는 경우 그 초과하는 금액을 말합니다(

「소득세법」 제19조제2항).

( 이 경우 사업소득금액이 종합소득금액에서 차지하는 비율이 1보다 큰 경우에는 1로, 0보다 작은 경우에는 0으로 함)

장부를 비치·기장하고 있는 사업자의 소득금액

장부를 비치·기장하고 있는 사업자의 소득금액은 (총수입금액-필요경비)의 금액으로 합니다(

「소득세법」 제19조제2항).

장부를 비치·기장하지 않은 사업자의 소득금액

1. 소득금액 = 수입금액-필요경비-(수입금액 X 기준경비율)

2. 소득금액 = {수입금액-(수입금액 X 단순경비율)} X 배율[간편장부대상자 : 2.8, 복식부기의무자 : 3.4]

1. 해당 과세기간에 신규로 사업을 개시한 음식점 사업자

2. 직전 과세기간의 수입금액이 3천600만원에 미달하는 음식점 사업자

※ “기준경비율 적용대상자”는 단순경비율의 적용 대상이 아닌 자를 말합니다.

납부세액

사업자의 종합소득 납부세액은 {(과세표준 = 소득금액-소득공제) X 세율}의 금액으로 합니다(

「소득세법」 제14조제2항 및

제55조제1항).

|

종합소득과세표준

|

세율

|

|

1천200만원 이하

|

과세표준의 6%

|

|

1천200만원 초과 4천600만원 이하

|

72만원 + (1천200만원을 초과하는 금액의 15%)

|

|

4천600만원 초과 8천800만원 이하

|

582만원 + (4천600만원을 초과하는 금액의 24%)

|

|

8천800만원 초과 1억5천만원 이하

|

1천590만원 + (8천800만원을 초과하는 금액의 35%)

|

|

1억5천만원 초과 3억원 이하

|

3천760만원 + (1억5천만원을 초과하는 금액의 38%)

|

|

3억원 초과 5억원 이하

|

9천460만원 + (3억원을 초과하는 금액의 40%)

|

|

5억원 초과 10억원 이하

|

17,460만원 + (5억원을 초과하는 금액의42%)

|

|

10억원 초과

|

38,460만원 + (10억원을 초과하는 금액의 45%)

|

신고 및 납부

해당 과세기간의 종합소득금액이 있는 거주자(종합소득과세표준이 없거나 결손금이 있는 거주자를 포함)는 그 종합소득 과세표준을 그 과세기간의 다음 연도 5월 1일부터 5월 31일까지 납세지 관할 세무서장에게 종합소득 과세표준확정신고를 해야 합니다(

「소득세법」 제70조제1항 및 제3항).

거주자는 해당 과세기간의 과세표준에 대한 종합소득 산출세액에서 감면세액과 세액공제액을 공제한 금액을 과세표준확정신고기한까지 납세지 관할 세무서, 한국은행 또는 체신관서에 납부해야 합니다(

「소득세법」 제76조제1항).

※ 그 밖에 종합소득세 신고 및 납부에 대한 더 자세한 내용은 <국세청 홈페이지(

www.nts.go.kr), 성실 신고지원-종합소득세>에서 확인할 수 있습니다.