바로가기

전체메뉴

목차

하위 메뉴

- 민간임대주택제도 이해하기

-

- 한눈에 보는 민간임대주택제도

- 민간임대주택사업 준비

-

- 민간임대사업자 등록

-

- 민간임대주택의 매입 또는 건설

-

- 취득세 감면신청

- 민간임대주택 공급 및 관리

-

- 민간임대주택의 공급

-

- 민간임대주택의 관리

-

- 임대차계약의 갱신·해제 등

-

- 임대주택 관련 분쟁발생

- 임대사업자의 세금납부

-

- 납부세금별 세제혜택

- 민간임대주택의 양도와 폐업

-

- 민간임대주택의 양도

-

- 폐업

현재위치 및 공유하기

본문 영역

임대사업자가 임대할 목적으로 공동주택을 건축하거나 건축주로부터 공동주택 또는 오피스텔을 최초로 분양받은 경우, 그 건축물에 대한 취득세를 면제 또는 감면받을 수 있습니다.

토지를 취득한 날부터 정당한 사유 없이 2년 이내에 공동주택을 착공하지 않은 경우에는 취득세가 감면되지 않으며, 임대의무기간에 부도, 파산 등의 경제적 사정으로 임대 외의 용도로 사용하거나 매각·증여하는 경우에는 감면된 취득세가 추징됩니다.

토지를 취득한 날부터 정당한 사유 없이 2년 이내에 공동주택을 착공하지 않은 경우에는 취득세가 감면되지 않으며, 임대의무기간에 부도, 파산 등의 경제적 사정으로 임대 외의 용도로 사용하거나 매각·증여하는 경우에는 감면된 취득세가 추징됩니다.

√ 취득 당시의 가액이 6억원 이하인 주택[ 「주택법」 제2조제1호에 따른 주택으로서 「건축법」에 따른 건축물대장·사용승인서·임시사용승인서 또는 「부동산등기법」에 따른 등기부에 주택으로 기재된 주거용 건축물과 그 부속토지를 말함]: 1%

「주택법」 제2조제1호에 따른 주택으로서 「건축법」에 따른 건축물대장·사용승인서·임시사용승인서 또는 「부동산등기법」에 따른 등기부에 주택으로 기재된 주거용 건축물과 그 부속토지를 말함]: 1%

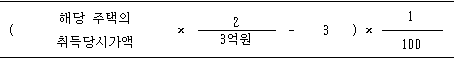

√ 취득 당시의 가액이 6억원 초과 9억원 이하의 주택: 다음 계산식에 따라 산출한 세율(이 경우 소수점이하 다섯째자리에서 반올림하여 소수점 넷째자리까지 계산)

√ 취득 당시의 가액이 9억원 초과 주택: 3%

1. 다음의 경우에는 취득세 면제

2. 다음의 경우에는 취득세 50% 경감

1. 다음의 경우에는 취득세 면제

2. 다음의 경우에는 취득세 50% 경감

※ 취득 가액 초과 시 감면제외

1. 해당 토지를 취득한 날부터 정당한 사유 없이 2년 이내에 임대형기숙사 또는 공동주택을 착공하지 않은 경우

2. 「민간임대주택에 관한 특별법」 제43조제1항에 따른 임대의무기간에 「민간임대주택에 관한 특별법」 제43조제4항에서 정한 경우가 아닌 사유로 다음의 어느 하나에 해당하는 경우

하단 영역

팝업 배경